Në fillim të këtij viti, hyri në fuqi paketa e Bankës së Shqipërisë, që synonte të mbronte konsumatorët, kryesisht në raport me produktet e mikrofinancës. Në fund të vitit të parë të aplikimit të këtyre masave, përfaqësuesit e institucioneve të sektorit shprehen se, megjithëse huadhënia ka vazhduar rritjen, masat e reja kanë dhënë ndikim të dukshëm në uljen e shkallës së miratimit të kredive dhe në uljen e përfitueshmërisë së aktorëve të tregut.

Ersuin Shehu

Në fillim të 2025-s, nisi aplikimi i asaj që u quajt paketa e mbrojtjes konsumatore të publikut, veçanërisht në raport me produktet e mikrofinancës.

Banka e Shqipërisë miratoi disa masa që synonin të forconin kriteret e kreditimit nga institucionet mikrofinanciare, të shtonin transparencën e këtyre produkteve, por njëkohësisht edhe uli çmimin maksimal të lejuar të huave të vogla konsumatore.

Rregullorja vendosi një vlerë tavan të kësteve të kredisë në raport me të ardhurat mujore neto të huamarrësve. Vlera e raportit të shërbimit të borxhit për kreditë e dhëna nga mikrofinanca nuk duhet të tejkalojë kufirin prej 60%. Gjithashtu, një institucion financiar jobankë nuk lejohet të japë në të njëjtën kohë më shumë se dy kredi konsumatore për të njëjtin huamarrës.

Rregullat e vendosura përcaktojnë se institucioni financiar, përpara se të lidhë një kontratë kredie dhe gjatë procesit të monitorimit të kredisë në kohëzgjatjen e saj, duhet të vlerësojë aftësinë paguese dhe profilin e rrezikut të kredimarrësit, bazuar në të dhëna të mjaftueshme, të sakta dhe të përditësuara.

Institucioni financiar duhet të sigurojë të dhëna dhe informacione të nevojshme të ofruara nga vetë kredimarrësi dhe nga burime të tjera të arsyeshme të brendshme ose të jashtme të subjektit, që mund të ndikojnë aftësinë paguese të kredimarrësit, në veçanti qëndrueshmërinë e të ardhurave, historikun e pagesave, probabilitetin e ndryshimit të të ardhurave (rritjen ose rënien), si dhe të gjitha detyrimet e tjera financiare.

Në veçanti, subjekti duhet të kryejë verifikime të arsyeshme dhe të ndërmarrë hapa të nevojshëm për të verifikuar informacionin në lidhje me burimin e aftësisë paguese, në rastet e

kredimarrësve që janë të vetëpunësuar ose kanë të ardhura sezonale ose të ardhura të

tjera të parregullta. Huadhënësi duhet gjithashtu të shmangë nxitjen e vështirësive të panevojshme financiare dhe të krijimit të situatës së mbiborxhit të kredimarrësit.

Banka e Shqipërisë vendosi edhe uljen e normës maksimale efektive të interesit (NEI maksimal) për kreditë konsumatore më të vogla se 200 mijë lekë. Ky tregues ndërtohet si mesatare e normës efektive të interesit për secilin produkt dhe interval, e shtuar me një të tretën.

Sipas ndryshimeve të miratuara nga Banka e Shqipërisë në rregulloren “Për kredinë konsumatore dhe kredinë hipotekore”, norma maksimale e interesit (NEI maksimal) për kreditë konsumatore deri në vlerën e 200 mijë lekëve do të jetë sa mesatarja e thjeshtë e normës efektive të interesit për kredinë e dhënë, pa u shtuar me një të tretën.

Pjesë e ndryshimeve në rregullore ishte edhe shtimi i detyrimit për kryerjen e pagesës nga ana e konsumatorit të komisioneve të aplikuara nga subjektet në momentin e dhënies së kredisë konsumatore, duke mos lejuar shpërndarjen e këtyre kostove gjatë jetëgjatësisë së kredisë.

Për kreditë e institucioneve financiare jobanka ishte tipike aplikimi i komisioneve shumë të larta të administrimit apo disbursimit të kredisë. Në shumicën e rasteve, madje, efektin kryesor në interesin efektiv të kredisë nuk e jep interesi nominal, por pikërisht komisionet e aplikuara.

AMA: Rregullat e reja kanë ngadalësuar kreditimin

Brunilda Isaj, sekretare e shoqatës “Mikrofinanca Shqiptare”, shprehet për “Monitor” se paketa e re rregullatore e Bankës së Shqipërisë ka ushtruar ndikim të dukshëm dhe shumëplanësh në funksionimin e institucioneve mikrofinanciare.

Sipas saj, një nga efektet kryesore pozitive është përforcimi i standardeve të menaxhimit të rrezikut. Rregullorja kërkon analiza më të detajuara të aftësisë paguese, verifikim më rigoroz të burimeve të të ardhurave dhe dokumentim më të strukturuar. Këto kërkesa, ndonëse rrisin kompleksitetin operativ, synojnë të krijojnë një treg më të disiplinuar, të reduktojnë ekspozimet e panevojshme dhe të forcojnë mbrojtjen e klientëve më vulnerabël nga mbingarkesa me borxh.

“Megjithatë, ky përmirësim i standardeve ka ardhur me një kosto të lartë operative. Institucionet që shërbejnë klientë me të ardhura informale ose të vështira për t’u dokumentuar po hasin sfida të shtuara.

Procesi i kreditimit është zgjeruar jo vetëm në kohë, por edhe në volum pune: kërkohen më shumë takime, verifikime shtesë, dhe materiale dokumentare që klientët në zonat rurale ose segmente të ulëta të të ardhurave shpesh nuk i disponojnë.

Për pasojë, është shtuar pakënaqësia e klientëve dhe rritur perceptimi se marrja e një kredie është bërë më e komplikuar se më parë”, thotë znj. Isaj.

Sipas saj, ndikimi i rregullave të reja në ngadalësimin e kreditimit dhe ngushtimin e bazës së klientëve është i prekshëm dhe i matshëm.

Ajo thekson se, ndërsa pjesa më e madhe e kërkesave të reja synon një funksionim më të shëndetshëm të tregut, disa prej tyre kanë rezultuar më kufizuese sesa pritej.

Në veçanti, detyrimet për dokumentimin formal të të ardhurave, analizën e detajuar të shpenzimeve familjare dhe procedurat e reja të verifikimit kanë bërë që një grup i rëndësishëm klientësh tradicionalë të sektorit të mos plotësojnë më kriteret.

“Kjo ka prodhuar dy efekte kryesore: ulje të numrit të aplikimeve të kualifikuara për kredi dhe rritje të rrezikut të rikthimit të klientëve drejt huamarrjes informale, e cila është më e shtrenjtë dhe më pak e sigurt. Si rezultat, volumi i kreditimit ka rënë në nivele që nuk janë tipike për këtë industri, e cila historikisht është karakterizuar nga rritje e shpejtë dhe qarkullim i lartë”, – thotë ajo.

Edhe Akan Ajdini, drejtor i përgjithshëm i IuteCredit, thotë për “Monitor” se masat rregullatore të Bankës së Shqipërisë kanë dhënë ndikim në shkallën e miratimit të kredive nga institucionet e mikrofinancës.

“Paketa e re rregullatore na ka ndikuar në normën e miratimit të kredive. Sot miratohen më pak kredi nga totali i aplikimeve. Ne vlerësojmë se ky tregues ka rënë me afërsisht 20% krahasuar me vitin e kaluar, para miratimit të paketës rregullatore të Bankës së Shqipërisë. Vlerësojmë se aktualisht shkalla e miratimit të kredive është në nivelin 52-53%.

Megjithatë, norma e aprovimit ndryshon në varësi të segmentit të produktit. Nëse promovojmë kredinë me këste në dyqane, që ka një klientelë më cilësore, aty norma e aprovimit është më e lartë, aty norma e aplikimit mund të jetë edhe më e lartë se 70%.

Nëse flasim për kredinë në para cash, në popullsinë e gjerë, që mund të ketë të ardhura më të ulëta dhe kredi të tjera, shkalla e miratimit është më e ulët.

Në veçanti, te moshat e reja, rreziku vlerësohet më i lartë dhe shkalla e miratimit të kredive është më e ulët. Kredia në cash në përgjithësi ka më shumë rrezik se kredia për blerjen e produkteve.

Ndikim ka dhënë sigurisht edhe kufizimi për në numrin e kredive deri në dy, që për mendimin tonë është një kufizim i pakuptimtë, sepse kjo është një gjë që rregullohet nga raporti DSTI (i borxhit ndaj të ardhurave).

Gjithsesi, duhet të sqarojmë se shumë pak klientë kanë kredi paralele. Vetëm 5% e klientëve tanë kanë më shumë se një kredi”, thotë z. Ajdini.

Masat e reja kanë ulur përfitueshmërinë

Analizat e Shoqatës Mikrofinanca Shqiptare tregojnë se përfitueshmëria e institucioneve mikrofinanciare është goditur në dy drejtime kryesore.

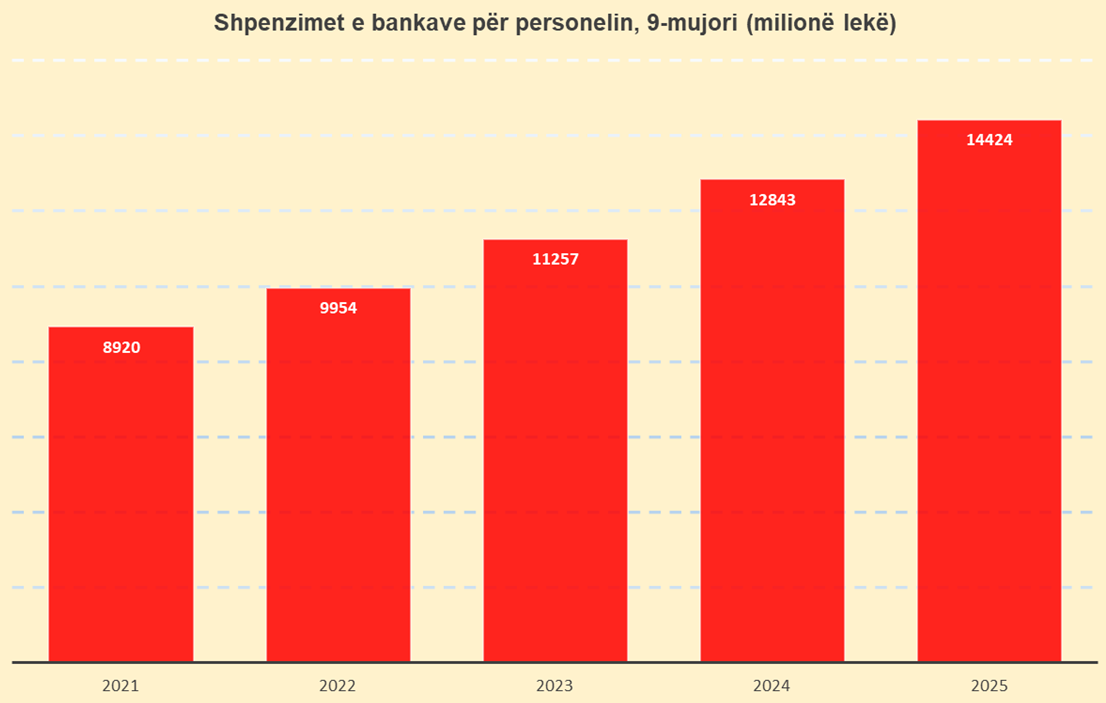

Së pari, kostot operative janë rritur për shkak të nevojës për më shumë staf të përputhshmërisë, investime në trajnime, sisteme raportimi dhe teknologji mbështetëse. Implementimi i kërkesave të reja kërkon kohë dhe burime, të cilat ndikojnë drejtpërdrejt në strukturën e shpenzimeve.

Së dyti, ulja e volumit të kredive ka çuar në reduktimin e të ardhurave nga interesat, burimi kryesor i fitimit për këtë sektor. Kombinuar me rritjen e kostove, marzhet e fitimit janë ngushtuar.

Megjithatë, znj. Isaj shprehet se në horizontin afatgjatë priten efekte pozitive.

“Nëse rregulloret e reja arrijnë të përmirësojnë cilësinë e portofolit, të reduktojnë normën e kredive me probleme (NPL) dhe të forcojnë disiplinën e kreditimit, 12–24 muajt e ardhshëm mund të shënojnë stabilizim gradual të përfitueshmërisë dhe një ulje të rrezikut operacional”, thotë znj. Isaj.

Sipas saj, ndryshimet rregullatore po detyrojnë institucionet mikrofinanciare të riformulojnë qasjen e tyre strategjike.

“Fokusi është zhvendosur qartë nga rritja e volumit të kredive drejt cilësisë së portofolit dhe menaxhimit të kujdesshëm të riskut. Segmentet e klientëve po rivlerësohen: institucionet po përqendrohen më shumë te klientët me të ardhura të qëndrueshme ose me histori më të mirë pagese, duke ulur ekspozimin ndaj segmenteve më të paformalizuara.

Gjithashtu, roli i edukimit financiar po merr rëndësi të re. Institucionet po investojnë në programe që synojnë rritjen e aftësive të klientëve për të menaxhuar financat personale dhe për të kuptuar më mirë procesin e kreditimit.

Disa po eksplorojnë partneritete me kompani fintech për të integruar instrumente analitike më të avancuara dhe për të ulur kostot e pajtueshmërisë.

Në tërësi, rregulloret kanë funksionuar si katalizator për një transformim më konservator, më të matur dhe më të qëndrueshëm, duke orientuar industrinë drejt një modeli më të fortë dhe më të qëndrueshëm në afatgjatë”, – thotë ajo.

Akan Ajdini, drejtor i përgjithshëm i Iute Credit, thotë se masat e vendosura nga Banka e Shqipërisë i kanë ndikuar institucionet e mikrofinancës në kuptimin e fitimit të munguar. Sipas tij, volumet e kreditimit krahasuar me vitin e kaluar janë 20% më të larta, por rritja do të kishte qenë më e madhe, në mungesë të masave të Bankës së Shqipërisë.

“Ne kemi vazhduar të rritemi, por do të rriteshim më shumë, nëse nuk do të kishim këto kufizime. Por, fitimet janë më të ulëta krahasuar me vitin e kaluar, për shkak të uljes së normave të interesit. Aktualisht, marzhet tona të fitimit kanë rënë në rreth 16%.

Në tërësi, aktiviteti ynë është pozitiv, sepse kërkesa është në rritje dhe vazhdojmë të japim kredi. Por, po fitojmë më pak, ose të paktën kemi marzhe më të ulëta, sepse fitimet në vlerë absolute lidhen edhe me volumet e kreditimit”, thotë ai.

Është ndikuar edhe shpejtësia e kredidhënies

Shoqata Mikrofinanca Shqiptare vlerëson se rregulloret e reja kanë ndikuar edhe në shpejtësinë e procesit të kreditimit, megjithëse në mënyrë indirekte.

Znj. Isaj thekson se rregulloret e reja fillimisht e ngadalësojnë procesin e kreditimit për shkak të shtimit të hapave dhe kërkesave dokumentare. Por, nga ana tjetër, ajo shprehet se ato po nxisin një valë të re investimesh në digjitalizim.

“Institucionet mikrofinanciare po e kuptojnë se mënyra e vetme për të përmbushur kërkesat rregullatore pa rritur koston në mënyrë disproporcionale është automatizimi i procedurave kyçe — nga identifikimi i klientit (KYC), te vlerësimi i riskut, mbledhja e të dhënave dhe raportimi në kohë reale.

Paradoksalisht, rregulloret e kanë bërë procesin më të ndërlikuar, por pikërisht kjo po nxit modernizimin teknologjik të sektorit. Në afatin mesatar, kjo pritet të sjellë rritje të efikasitetit, ulje të kohës së përpunimit dhe përmirësim të eksperiencës së klientit”, shprehet ajo.

Z. Ajdini nga IuteCredit shprehet se në tërësi, rregulloret nuk e kanë prekur tendencën e digjitalizimit të mikrofinacës konsumatore.

Sipas tij, 98% e kontratave të kredisë në Iute firmosen me firmë elektronike, çka tregon se procesi i huadhënies është pothuajse tërësisht i digjitalizuar. Megjithatë, ai e vë theksin te mungesa e aksesit në bazat publike të të dhënave, që, sipas tij, do ta shpejtonte procesin dhe do të përmirësonte administrimin e rrezikut të kredisë.

“Për sa i takon anës operacionale, pengesa kryesore është mungesa e aksesit në regjistrat e e-Albania. Kjo do të na mundësonte që, me miratimin e klientit, të mund ta gjeneronim vetë dokumentacionin e nevojshëm. Kjo do të shpejtonte procesin e kredidhënies.

Meqë ka një fokus të madh të qeverisë te digjitalizimi, ajo që do të ndihmonte do të ishte pikërisht hapja për institucionet financiare e bazave të të dhënave publike. Kjo do të ulte madje edhe rrezikun e kredisë”, thotë z. Ajdini.

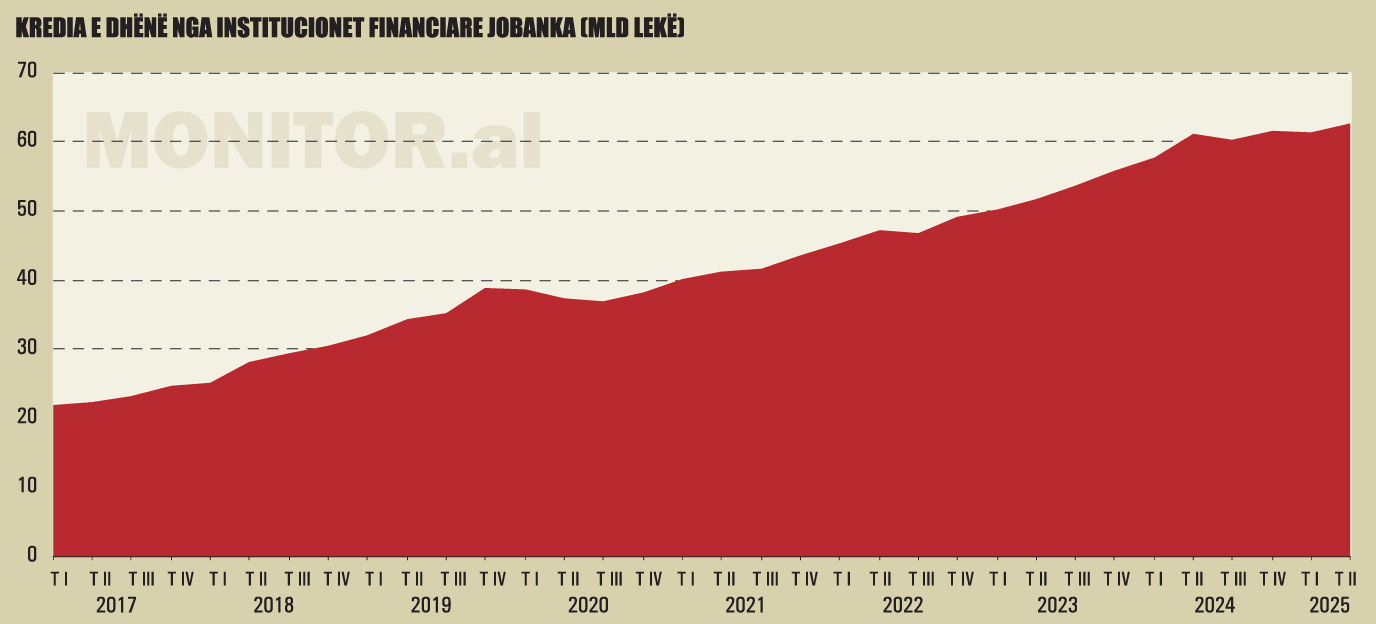

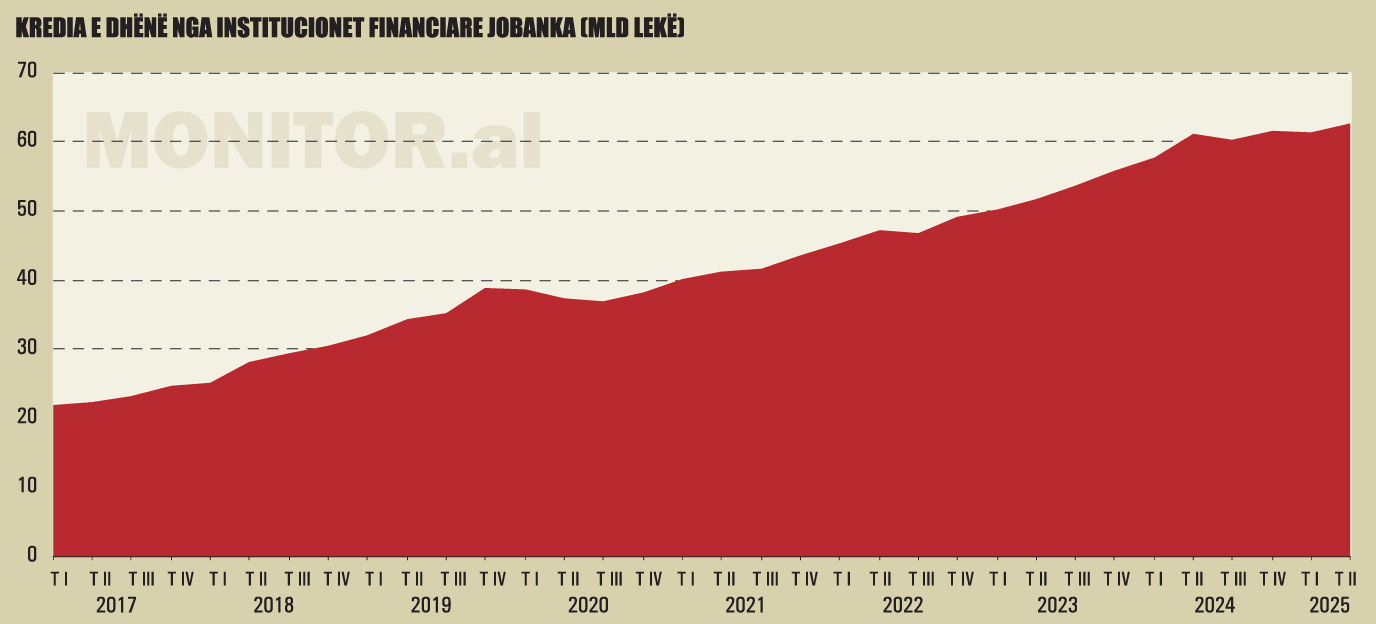

Statistikat e BSH tregojnë ngadalësim të fortë të kredisë nga institucionet jobanka

Statistikat e Bankës së Shqipërisë tregojnë se kreditimi i dhënë nga institucionet financiare jobanka ka pësuar ngadalësim të ndjeshëm në gjysmën e parë të vitit. Të dhënat e Bankës së Shqipërisë tregojnë se vlera e portofolit të kredisë të dhënë nga këto institucione arriti në 62.7 miliardë lekë, në rritje me vetëm 1.9% që nga fillimi i vitit dhe 2.6% krahasuar me një vit më parë.

Rritja e portofolit të kredisë ka pësuar ngadalësim të ndjeshëm, po të kemi parasysh se në fund të vitit 2024, rritja kishte qenë dyshifrore, në nivelin 10.3%.

Vlera e portofolit të kredisë të përfshirë në këtë statistikë përfshin huatë e dhëna nga të gjitha institucionet financiare jodepozituese, që nënkupton se nga klasifikimi përjashtohen bankat dhe shoqëritë e kursim-kreditit.

Klasifikimi përfshin të gjitha institucionet e tjera financiare të licencuara nga Banka e Shqipërisë dhe Autoriteti i Mbikëqyrjes Financiare.

Megjithatë, mes tyre vetëm institucionet financiare jobanka të huadhënies dhe mikrokredisë kanë si objekt aktiviteti kreditimin, ndaj në pjesën dërrmuese vlerësohet se ky portofol u takon atyre dhe mund të përdoret si një tregues i përafërt i ecurisë së kreditimit nga mikrofinanca.

Megjithatë, ky portofol nuk përfshin vetëm huadhënien konsumatore, por edhe huanë e dhënë për subjektet e biznesit.

Nga ana tjetër, është fakt se rritja e vrullshme e mikrokredisë konsumatore në vitet e fundit ka qenë shtysa kryesore në zgjerimin e portofolit të kredisë së institucioneve financiare jobanka.

Ndaj, ngadalësimi i rritjes së portofolit në gjysmën e parë të këtij viti mund të interpretohet, të paktën pjesërisht, si efekt i masave shtrënguese të Bankës së Shqipërisë.

Burimi: Banka e Shqipërisë

The post Frenimi i mikrofinancës, pas shtrëngimit nga Banka e Shqipërisë appeared first on Revista Monitor.